住宅ローンの返済には「元利均等」と「元金均等」の2つの方法があります。元利と元金言葉は似ていても内容や支払い方法はまったく異なります。ご自身の理想とする返済計画に応じた選択をするためにもそれぞれの内容をしっかりと理解することが大切です。 関連記事:「住宅ローン」変動金利と固定金利の違いや特徴は?どちらを選ぶべき?

目次

何が違う?住宅ローンの元利均等と元金均等

住宅ローンの元利均等と元金均等の違いを簡単に説明すると以下の通りとなります。

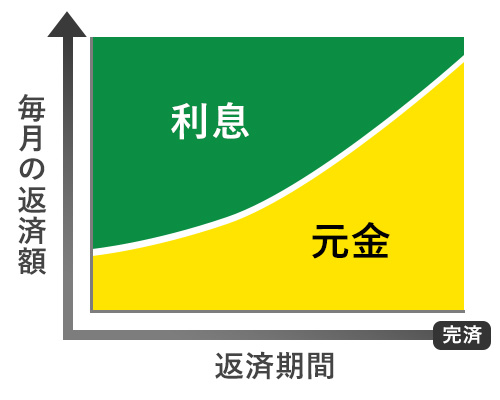

- 元利均等とは

- 毎月の支払額を一定にするため、元金と利息の割合を調整する返済方法です。

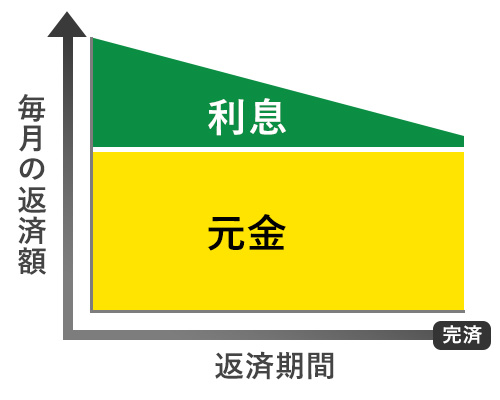

支払い額は一定。支払額に占める元金の割合は変動します。 - 元金均等とは

- 毎月の支払元金を一定にし、残債に対する利息が少なくなっていくため、毎月の支払額がだんだんと少なくなる返済方法です。

支払い額は変動。支払額に占める元金の割合は一定です。

「元利均等の特徴」メリットとデメリットは?

住宅ローンの「元利均等」の特徴

月々の返済額が一定

元利均等とは、月ごとの返済額が常に同じとなる方法です。

返済開始当初は元金よりも利子を多く支払う仕組み

住宅ローンの返済の内訳は「元金」と「利子」の合計となります。元利均等は、返済開始当初は返済に占める元金の割合よりも利子の割合が多くなっています。しかし、返済が進むにつれて元金の割合が多く、利子の割合が少なくなっていくため、返済額が一定となるのです。

元利均等のメリット

元利均等は毎月返済する金額に変化がないため、支出が明確で返済計画を立てやすくなっています。また、元金均等と比べると、開始当初の返済額が少なくなるので、購入時の負担は軽くなります。元利均等はほとんどの金融機関で選択可能となっています。

元利均等のデメリット

返済開始当初の内訳は利子の方が多くなるため、元金均等に比べて元金の減りが遅くなります。これにより、元金均等と比べて総返済額が多くなるところがデメリットです。また、元金の減る速度が遅いので、フラット35のような長い住宅ローンを組んでいても、最後まで返すことができる支払い能力が必要です。

「元金均等の特徴」メリットとデメリットは?

住宅ローンの元金均等の特徴

月々の返済額の内、元金額が一定

元金均等とは、月ごとの返済額の内「元金額」が常に同じとなる方法です。

返済開始当初は支払額が多く、だんだんと少なくなる仕組み

先ほど説明した元利均等は、「利子」と「元金」の割合が毎回変化していましたが、元金均等で変化するのは利子分だけです。利子は残債に対して金額が確定するため、元金が多く残っている開始当初は、利子の支払いが多くなり、月々の返済金額も高くなります。しかし、返済が進むにつれて利子は少なくなるので、自動的に月ごとの返済金額も少なくなっていきます。

元金均等のメリット

元金均等では元金が一定額ずつ返済されるため、元金の減るスピードも速く、支払回数に比例して月々に返すお金も減っていきます。また、総返済額も元利均等返済より少なくなる点がメリットといえます。

元金均等のデメリット

元金均等は選ぶ人が少ないため、金融機関によっては取り扱っていないこともあります。また返済開始当初の金額が高くなるので、借入限度額が少なくなる可能性もあります。返済開始当初の支出が多く、借入金も少なくなる可能性があるため、支払い能力の高い方に向いているといえます。

元利均等と元金均等、どっちの住宅ローンを選ぶべき?

ここまで2つの違いをご説明いたしました。実際に住宅ローンを選ぶとなると何を基準にすれば良いのか頭を悩ますところです。2種類の返済方法に適した例をご紹介いたしますので、ご自身が選択される際の参考にしてください。

元利均等がおすすめのケース

- 「安定した返済計画を立てる」なら元利均等

- いつも同じ額を返したい方は、元利均等がおすすめです。元利均等の場合、総返済額は増えてしまいますが、毎月返す額が同じなので、返済開始当初から資金計画を立てやすくなります。

- 「借入当初の支出を抑えたい」なら元利均等

- 元利均等は元金均等に比べ借入当初の支払額は低くなります。若くして住宅ローンを組まれた場合や月々の収入が現在低い場合など、当面の返済額を抑えたい場合は元利均等がおすすめです。

元金均等がおすすめのケース

- 「総返済額を少なくしたい」なら元金均等

- 総返済額を少なくしたいなら元金均等がおすすめです。また、早くローンを完済したい方もおすすめです。元金均等では支払回数に比例して利子も毎月返していく額も少なくなっていきます。

- 「収入に余裕のある方」なら元金均等

- 返済が進むにつれ支払額は少なくなりますが、おそらく収入は増加していく方がほとんどだと思います。そのため、家族が増えたり子供の支出が増えたとしても、住宅ローン返済額は減少し収入が増加しているため、家計の収支バランスがとりやすくなります。

元利均等と元金均等、総支払額はどれくらい違う?

条件|借入:3000万円・返済期間:35年・金利:3%・繰り上げ返済なし

| 総支払額 | 利子 | 支払回数 | |

|---|---|---|---|

| 元利均等 | 48,490,768 | 18,490,768 | 420回 |

| 元金均等 | 45,787,419 | 15,787,419 | 420回 |

| (元利)-(元金) | 2,703,349 | 0回 | |

※上記は2018年11月時点での試算となり、具体的な金額について保証するものでは御座いません

元金均等が本当にお得?

元利均等でも繰上げ返済をすればお得になる

ここまで見てみると、元金の減りも早く、総支払額も少ない元金均等のほうが良いように思えますが、元利均等でも「繰上げ返済」を行うことで総返済額を減らすことができます。

モデルケース例

住宅ローン借入額:3,000万円・金利:3%・返済期間:35年

元利均等のみ5年毎(60回目/120回目/180回目/240回目/300回目)に100万円の繰り上げ返済を行う

| 総支払額 | 利子 | 支払回数 | |

|---|---|---|---|

| 元利均等 | 44,980,127 | 14,980,127 | 347回 |

| 元金均等 | 45,787,419 | 15,787,419 | 420回 |

| (元利)-(元金) | -807,292 | -73回 | |

元利均等もこのように計画的な繰上げ返済を行うと、支払回数や年数も少なくなり、総額や利子も減らすことができます。

※上記は2018年11月時点での試算となり、具体的な金額について保証するものでは御座いません

まとめ

-

「元利均等」は毎月の返済額は一定。支払額に占める元金の割合は変動。

「元金均等」は毎月の返済額はだんだんと低くなる。支払額に占める元金割合は一定。 - 元利均等は毎月一定額を返済していくもので、返済計画が立てやすく、住宅ローンを返していく方法として多くの方から選ばれています。しかし、元金均等に比べると利子の支払いが多く、元金の減るスピードが遅いというデメリットがありました。

一方で元金均等は返済開始初期の支払額は元利均等よりも高くなりますが、返済が進むにつれ毎月の返済額は減少し総返済額も元利均等より少なくなります。

元利均等であっても、繰上げ返済を行うことで利子の額をおさえ、総支払額も元金均等と同じかそれ以下にすることも可能です。

住宅ローンを返していく期間は長いため、短期での返済計画ではなく、無理なく長期的な視点で計画・実行することが何より重要です。

※この記事は2018年11月時点での情報をもとに作成しております 関連記事:「住宅ローン」変動金利と固定金利の違いや特徴は?どちらを選ぶべき?